Kredit v živo pametno - Poročilo o pospeševanju kreditnih trendov podjetja Experian

Vzeli so vzorčenje svojih VantageScores in izdali poročilo z naslovom "Živa kreditna pamet - od generacije do generacije", v kateri so navedli, katere generacije imajo najboljše in najslabše zasluge. Njihovi rezultati so intrigantni.

Učenje iz izkušenj

Ko sem dobil vozniško dovoljenje, sem zameril dejstvu, da so morali najstniki za avtomobilsko zavarovanje plačati več kot starejši vozniki. Zdaj, ko sem že malo staral, sem spoznal korist izkušenj. Podobni učinki starosti in izkušenj so videti tudi, ko gre za bonitetne ocene ljudi.

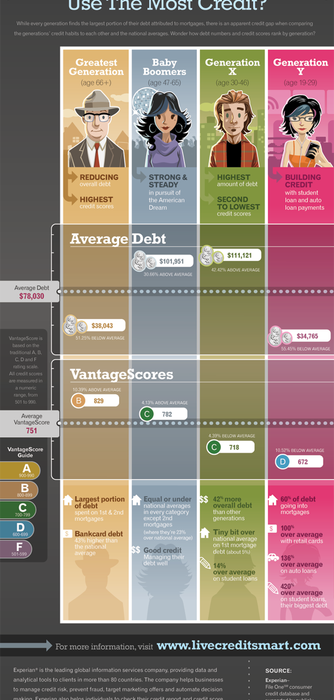

Po raziskavi Experiana se povprečna kreditna ocena Američana s starostjo stalno dviga. Povprečni VantageScore za vse generacije znaša 751, vendar imajo Američani v generaciji Y (starosti 19–29) najnižjo povprečno oceno 672. Povprečje se v generaciji X (starosti 30–46 let) dvigne na 718 in med Baby Boomerji na 782 ( v starosti od 47 do 65 let, preden se je pri 829 uvrstila med največje generacije (starejši od 66 let).

Čeprav je za mlajše odrasle nemogoče, da imajo kreditno zgodovino tako dolgo, kot starejši Američani, le dolžino kreditne zgodovine lahko pripišemo le nekaterim zvišanjem kreditnih točk med generacijami. Pravzaprav je edina razlaga teh rezultatov ta, da imajo Američani več težav s svojimi krediti v mlajših letih in očitno je potrebno celo življenje, da dobijo svoje finance v redu.

Različne ravni dolga

Študija kaže, da je starost tesno povezana z boniteto, vendar to ne velja, ko gre za stopnjo dolga. Medtem ko povprečni znesek dolga za vse starostne skupine znaša 78.030 ameriških dolarjev, imajo člani Generacije Y dejansko najnižjo povprečno raven dolga, približno 34.000 dolarjev. Razumljivo je, da je njihov dolg pretežno na področju študentskih posojil, avtomobilska posojila pa so na drugem mestu.

Generacija X vodi paket z več kot 111.000 dolarjev dolga, kar je 42% nad povprečnim Američanom. To so ljudje, ki kupujejo domove in ustanavljajo družine, ne da bi si v svojih obstoječih študentskih posojilih ali drugih dolgovih nujno naredili dent. Depresivno ima Baby Boomers povprečno skoraj toliko dolga kot Gen X'ers, skoraj 102.000 dolarjev. Na žalost se zdi, da večina ljudi ni sposobna zares pozabiti na stopnji dolga, dokler ne dosežejo upokojitvene starosti. K sreči se povprečna stopnja dolga po 66. letu zmanjša na nekaj več kot 38.000 dolarjev. Kljub temu se ti starostniki dejansko spopadajo za 43% slabše od povprečja, kar zadeva nastanek dolga na bančnih karticah.

Kaj to pomeni za vas

Že veste, kako pomembno je ohranjati dobro kreditno sposobnost. In zdi se, da to poročilo samo še okrepi primer za čimprejšnjo pridobitev vaših financ. Čeprav je spodbudno, da vsaka generacija napreduje v zadnjem času, je zastrašujoče dejstvo, da traja celo življenje, preden imajo Američani v povprečju dobro oceno. Tisti, ki so sposobni premagati kvote in že zgodaj vzpostaviti močno kreditno zgodovino, bodo plod svojih prizadevanj videli vse življenje. Razlog je v tem, da se tisti z najboljšimi bonitetnimi ocenami dosledno kvalificirajo za najnižje obrestne mere in najboljše pogoje. In ni pomembnejšega časa, da se kvalificirate za najboljše stopnje od srednjih let svojega življenja, ko bo vaš dolg verjetno dosegel vrh.

Trend je jasen, da imajo upokojenci in nedavni diplomanti najnižji dolg, medtem ko se ljudje v 30-ih, 40-ih in 50-ih znajdejo v največji možni meri, ne da je s tem nujno kaj narobe. Ti podatki vključujejo dolgove, kot so hipoteke - in nakup hiše na splošno velja za pametno naložbo za mlade odrasle in družine. Ključno je, da ste sposobni prihraniti denar na svoji hipoteki s kvalifikacijami za najboljše cene. To dejstvo pride v ospredje v trenutkih, kot je to, ko so stopnje hipoteke izjemno nizke. Tisti z največjo potrebo po refinanciranju hipotekarnega posojila pa to najtežje storijo.

Končna beseda

Medtem ko imajo starejši Američani v povprečju boljše bonitetne ocene kot mlajše generacije, ti ni treba živeti svojega življenja, če sledite množici. S prepoznavanjem izzivov, s katerimi se spopada vaša generacija, se lahko dvignete nad svoje vrstnike in si zagotovite svojo prihodnost, tako da naredite korake za boljše upravljanje denarja.

Kako se vaša bonitetna ocena uvršča v vašo generacijo? Zakaj mislite, da se je vsaka starostna skupina postavila tako, kot je?