11 sprožilci davčne revizije IRS - rdeče zastave, ki jih morate vedeti pred vložitvijo

Pri davčni reviziji IRS vse svoje finančno življenje postavi pod mikroskop - dohodek, premoženje in stroške. Če vam ne bo uspelo dokazati, da je bila vaša vrnitev točna, se pripravite na kazni, denarne kazni ali celo zapor.

Vendar večina revizij IRS ni naključnih. Sprožijo jih algoritmične "rdeče zastave", ki statistično kažejo bodisi na napačen donos, visoke možnosti nerazkritega dohodka, bodisi na oboje. Nekatere boljše storitve za pripravo davka na spletu, kot so Blok H&R in TaxAct, Zdaj vključite opozorila, če vaše vračilo vsebuje rdeče zastave spodaj, čeprav ni nobenega nadomestila za najem pooblaščenega davčnega pripravljavca, ki bi zagotovil, da bo vaš donos popoln in točen.

Pri pripravi vrnitve se izogibajte tem 11 rdečim zastavam, da preprečite neželeno pozornost dobrega strica Sama:

1. Visok zaslužek

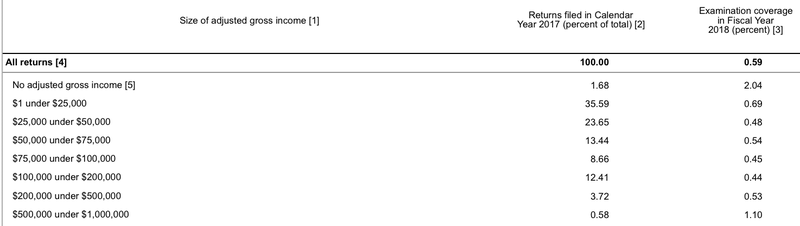

Po zadnjih razpoložljivih podatkih - od leta 2017 - je IRS revidiral 0,62% vseh davčnih napovedi ali približno eno od vsakih 161 napovedi. Toda višji kot je bil prijavljen dohodek, večji so izgledi revizije.

Davkoplačevalci, ki so pridobili več kot 10 milijonov dohodkov, so imeli zastrašujoče 14,52-odstotno možnost revizije: več kot vsak sedmi donos. Zakaj? Ker se tu skriva najboljša ponudba IRS-a. Če lovijo mogotca, ki zasluži 10.000.000 dolarjev na leto, ki goljufa za svoje davke, lahko potencialno plačajo milijone dolarjev neplačanih davkov.

Če pa ujamejo Joea Bartenderja, ki je premalo poročal o njegovih nasvetih, za 500 dolarjev, IRS ne bo ravno sedel na zlati rudnik nezakonitih prihodkov. Tukaj je opisano, kako se revizijske številke IRS-ja izbrišejo za vsak davčni razred:

Ko se vaš dohodek povečuje, se pripravite na dodatni pregled IRS, še posebej, če se hitro poveča.

2. neprijavljeni dohodek

Če delate za nekoga, bodisi kot uslužbenec W2 ali 1099 pogodbeni delavec, IRS verjetno ve za to.

Plačnik mora običajno pri IRS vložiti obrazce W2 ali 1099. Vaš borzni posrednik celo vloži 1099 s dividendami, ki jih zaslužite z zalogami.

Če ne prijavite dohodka, vendar pa IRS prejme dokumentacijo, ki ste jo prejeli, lahko pričakujete, da jih boste slišali.

Tudi ko zaslužite denarni dohodek in plačnik ne vloži 1099, IRS še vedno uporablja algoritme za preverjanje svojih potrošniških navad glede na prijavljeni dohodek. Če se ne uskladijo, lahko pričakujete, da bodo presojeni.

3. Visoki odbitki glede na dohodek

Če boste s službo zaslužili 95.000 dolarjev, pri davčnih olajšavah pa zahtevate 90.000 dolarjev, verjamite, da bo IRS dvignil obrvi brez humorja.

Za nekatere stroške, na primer odbitek hipotekarnih obresti, posojilodajalci pri IRS vložijo davčni obrazec 1098. Točno vedo, koliko ste porabili za hipotekarne obresti, zato niti ne razmišljajte o napihovanju številke.

Za druge odbitne stroške, kot so odbitki za dobrodelne prispevke in odbitki za izobraževanje, IRS zaznamuje vaš donos, če so visoki glede na vaš dohodek. Naredite si uslugo in naj bodo odbitki razumni glede na vaš dohodek, zlasti za pogosto zlorabljene odbitke, kot je odbitek v matični pisarni..

Ste prepričani v zakonitost svojih odbitkov? Vzemite jih, vendar vodite odlične evidence, ker boste morda morali dokazati njihovo veljavnost IRS.

4. Napihnjeni poslovni odhodki

Za samozaposlene zavezance je odštevanje poslovnih stroškov v seznamu C sanje. Še vedno lahko sprejmejo standardni odbitek, vendar lahko odštejejo tudi niz stroškov - potovanja, domača pisarna in pisarniški material so nekaj primerov. Najboljše od tega, da tukaj odšteti poslovni stroški ne zmanjšujejo samo njihovega davka od dohodnine, temveč tudi račun za samozaposlitev.

In IRS to ve.

Preden boste preveč zadovoljni z izdatki, je tu nekaj prevara:

- Zahtevaj več odbitkov kot dobička (zlasti za več let). Večina podjetij izgubi denar v prvem letu ali dveh. Konec koncev je potreben denar za začetek podjetja in le malo podjetij vidi takojšen dobiček. Toda več stroškov, ki jih zahtevate v zvezi s poslovnim prihodkom, večji so revizijski izgledi, zlasti če več let zapored uveljavljate poslovne izgube..

- Poročanje okroglih številk za dohodek ali odhodke. Posel je neurejen. Torej, ko IRS vidi čedne, urejene okrogle številke, vedo, da jih je davčni zavezanec verjetno zaokrožil, kar pomeni oceno v najboljšem primeru in izum v najslabšem primeru. To pomeni, da davčni zavezanec verjetno ne more predložiti natančne dokumentacije za te preveč popolne okrogle številke.

- Odpis 100% skupnih osebnih stroškov. Kakšne so možnosti, da davčni zavezanec svoj pametni telefon uporablja samo za podjetja in ima popolnoma ločen telefon za svoje osebno življenje? Ali kako je z ločenimi avtomobili, ki se vozijo samo zaradi posla? Malo ljudi se sprehaja z več telefoni v žepu ali torbici. In le malo ljudi vozi en avto izključno za delo, enega pa izključno za osebno uporabo. Če ne dokažete, da ste izjema, ne zahtevajte 100% stroškov telefona, avtomobila ali drugih stroškov, ki jih včasih uporabljate v svojem osebnem življenju.

- Odštevanje preveč za obroke, potovanja in zabavo. Davkoplačevalci se jim zdijo preveč mamljivi, da bi odpisali stroške prehrane, potovanja in zabave kot poslovne stroške. Seveda, včasih samozaposleni krijejo te stroške. Vendar bodite preveč pohlepni in IRS bo prišel trkati. Vedo, da se ta nehote trojstvo stroškov zlorablja, tako kot vedo, da je davkoplačevalcem težko dokazati, da so bili 100-odstotni stroški potovanja poslovni. Prav tako po zakonu o davčnih olajšavah in delovnih mestih iz leta 2017 lastniki podjetij sploh ne morejo več odštevati stroškov za zabavo. To pomeni, da ni več odbitkov za golf ali odbitkov za športne dogodke, ne glede na to, koliko podjetij razpravljate na povezavah. Vzemite obroke in potovalne odbitke konzervativno, če sploh, in vodite podrobne evidence in potrdila. Če nimate podatkov o tem, kdo je bil tam, o čem ste govorili in zakaj je bilo to povezano s poslovanjem, ne odštevajte stroškov.

- Domača pisarna. Samozaposleni lahko za razliko od zaposlenih še vedno zahtevajo odbitek od doma. Toda IRS ve, koliko davčnih zavezancev zlorablja to davčno olajšavo za samozaposlitev, kar omogoča enostavno revizijo. Pravila so jasna: odštejete lahko le za prostor v vašem domu, ki se uporablja izključno za podjetja. Ni važno, na koliko delovnih e-poštnih sporočil odgovarjate, ko sedite na kavču svoje dnevne sobe in gledate Netflix; za ta prostor ne morete odšteti. Če imate doma pisarno, ki jo uporabljate samo za delo, lahko zanjo odštejete. Če je prvo nadstropje vašega doma javno podjetje, na primer bar ali frizerski salon, in živite v stanovanju drugega nadstropja, lahko odštejete za prvo nadstropje. V nasprotnem primeru ne bodite luštni in poskusite uveljaviti svojo spalnico za goste, ki ima mizo v enem kotu. Za konec lahko odbitek od domače pisarne upoštevate le, če prijavite dobiček. Tega ni mogoče uporabiti za razširitev prijavljenih izgub.

5. Tuji finančni računi

IRS postane zelo radoveden glede tujih sredstev. Vem, da mnogi utajevalci davkov uporabljajo obalne banke piratov in davčne oaze, in ko enkrat ujamejo vonj tujih sredstev, izpustijo goniče na lovu.

Če vodite tuje finančne račune, ki so kadarkoli v letu znašali več kot 10.000 USD, morate vložiti poročilo FinCEN 114 (FBAR). Če tega ne storite, lahko pride do zlobnih kazni.

Medtem ko IRS bolj revidira davčne zavezance z razkritimi tujimi računi, tisto, kar psi resnično lajajo, je, ko odkrijejo nerazkrite tuje račune. Skratka, bodite zelo previdni pri svojih tujih sredstvih.

6. Gotovinska podjetja

Restavracije, bari, brivnice, saloni za nohte, avtopralnice in druga podjetja z gotovino ali podjetja, ki so težka z gotovino, pripravljajo za revizije IRS. Zakaj? Ker IRS ve, da lahko denarno težka podjetja lažje podrejajo prihodke.

Denarna podjetja, ki poslujejo z gotovino, omogočajo dvakrat vabljive revizije, saj se tako pogosto uporabljajo za pranje denarja.

Če poslujete z gotovinsko gotovino, hranite čiste knjige in najemite ostrega računovodjo.

7. Zahtevajte enako odvisnost dvakrat

Samo eden od staršev lahko zahteva otroka kot vzdrževanega.

Če ste poročeni, vendar se ločeno prijavite ali sta ločena, to pomeni, da en starš ob vrnitvi nima sreče. Po potrebi uporabite pravilo prekinitve, ki ga najdete v publikaciji IRS 501.

Za razliko od mnogih drugih rdečih zastav na tem seznamu je ponavadi ta napačni korak pri napovedi davka samo napaka. Vendar nikar ne, saj če zahtevate istega odvisnega dvakrat vašo vrnitev označite kot napačno z IRS.

8. Zahtevaj izgube pri najemu

Med številnimi prednostmi naložb v nepremičnine so davčne ugodnosti. Če pa zahtevate izgube pri najemniškem nepremičnini, bodite pripravljeni na varnostno kopijo svojih številk.

IRS omogoča odšteti do 25.000 dolarjev izgube pri najemu glede na vaš redni dohodek W2 - če sami aktivno upravljate svoje najemne lastnosti. Če oddate ponudniku upravitelja nepremičnin, pozabite na to.

Tudi če samoupravljate, odbitek odpravlja za davkoplačevalce, ki zaslužijo več kot 100.000 dolarjev, in v celoti izgine za tiste, ki zaslužijo 150.000 dolarjev ali več.

Lastništvo nepremičnin za najem zaplete vaš obračun davka, saj so ti odtenki zgolj praska na površini pravil. Najemite računovodjo, ki je seznanjen z naložbami v nepremičnine, da povečate svoje odbitke in se izognete presekom striča Sama.

9. Zahtevaj izgubo za hobi

Stroški hobija niso davčno priznani. Obdobje.

Če se lahko šteje za dejansko podjetje z odbitnimi stroški, mora dejavnost upravičeno pričakovati, da bo prinašala dobiček, in ga je treba voditi na poslovno podoben način. Če zaslužite predvsem z delovnim mestom W2 ali drugimi viri in več let zapored skušate uveljavljati izgube pri poslovanju, pogosto označuje vašo vrnitev na pregled človeškega agenta. In ko bodo videli "posel", ki se sliši sumljivo kot hobi, pričakujte obisk.

Seveda nihče ne pravi, da svojega hobija ne morete spremeniti v zaslužek. Prepričajte se, da to storite, preden začnete zahtevati stroške.

10. Zgodnja distribucija od IRA ali 401 (k)

Ko dvignete denar s svojega pokojninskega računa pred starostjo 59½, se šteje kot razdelitev in zanj velja 10-odstotna kazen plus neplačani davki. Mnogi davkoplačevalci zanemarjajo plačilo te kazni - in o njej slišijo pri IRS.

Skrbnik vašega načrta poroča o vseh razdelitvah pokojninskih računov IRS; že vedo za to. Ko ne prijavite nečesa, za kar IRS že ve, lahko uganite, kaj se zgodi.

Če se le lahko, se izognite težavi in se dotaknite svojih pokojnin šele po upokojitvi.

Nasvet za profesionalce: Če imate dostop do 401 (k) načrta delodajalca, se prepričajte prijavi se na Blooom. Naredili bodo brezplačno analizo vašega računa in poskrbeli, da boste pravilno razpršeni, imeli pravilno razporeditev sredstev in ne plačujete preveč provizij.

11. Če ne prijavite dobitka od iger na srečo

Mnogi rekreativni igralci ne vedo, da igralnice poročajo IRS z obrazcem W-2G. Stric Sam še enkrat ve več, kot se vam zdi, in ko igralnica poroča o veliki zmagi z vaše strani in jo zanemarite, da bi jo razkrili, lahko pričakujete revizijo.

Rekreacijski hazarderji morajo svoj obrazec razkriti kot "drug dohodek" na obrazcu 1040. Profesionalni igralci na srečanju morajo svoj prihodki prijaviti v seznamu C.

Kjer pa se igralci resnično znajdejo v težavah, poročajo o izgubah. Po zakonu se lahko izgube od iger na srečo uporabijo le za izravnavo dobičkov od iger na srečo, ne za druge vrste dohodka. Edina izjema je za profesionalne igralce na srečo in če poskušate trditi, da ste poklicni igralec z izgubami na seznamu C, medtem ko zaslužite plačo za polni delovni čas W2, pričakujte pregled.

Končna beseda

V zadnjih letih se je veliko govorilo o robotih in avtomatizaciji, ki so nadomestila vsa naša delovna mesta. Računovodje so na seznamu ogroženih poklicev popolnoma našteti glede na to, kako pripravljena je davčna priprava na pravilih in logiki.

Ameriški davčni zakoni puščajo toliko prostora za razlago, da je pogosto potreben sodni postopek. Ko se vaša davčna napoved stopnjuje in zapleta, je eden od finančnih svetovalcev, ki bi ga morali najeti, računovodja.

Včasih želite, da vam nekdo pove ne le, kaj lahko naredite, ampak tudi, kaj bi morali storiti. Seveda, morda boste lahko povečali odhodek, vendar za kakšno ceno v smislu revizijskega tveganja?

Vsakič, ko vaša davčna prijava vključuje eno ali več zgornjih rdečih zastav, bodite še posebej previdni, da vodite natančne evidence. Davčni mož bo morda prišel po vas.

Ste bili že kdaj revidirani? Kaj je pritegnilo pozornost IRS?